Het werk van elke onderneming, instelling of organisatie houdt verband met de uitvoering van financiële activiteiten in de moderne markt. Financiële instrumenten van de financiële markt zijn divers soorten documenten waarde hebben in geld, met behulp waarvan het bedrijf operaties op de markt uitvoert. Financiële instrumenten worden geclassificeerd volgens vergelijkbare kenmerken, de belangrijkste voor elk type.

Financiële instrumenten omvatten variëteiten van langlopende en kortlopende geldverplichtingen die kunnen worden weergegeven als goederen op de markten. Financiële documenten worden gepresenteerd als vormen van investering, ze worden gebruikt voor handel. De fondsen van de onderneming, gepresenteerd in de rapportagedocumentatie en die dienen om de financiële toestand te verbeteren, worden geclassificeerd als financiële documenten. Ze geven de eigenaar het recht om nieuwe investeringen aan te trekken, waaronder schuldinstrumenten, aandelen, opties, leningen en garanties.

Verdelingsinstrumenten afhankelijk van het type financiële markt

Elke activiteit vereist afzonderlijke financiële instrumenten:

- afwikkelingseffecten en geld vormen de basis van de kredietmarkt;

- effecten, afhankelijk van goedkeuring door wet- en regelgeving, zijn een beursinstrument;

- op de valutamarkt worden buitenlands geld, effecten in vreemde valuta en sommige soorten effecten gebruikt;

- verzekeringsmarkt dient verzekeringsproducten in de vorm van verschillende diensten, sommige soorten effecten en afwikkelingseffecten;

- de effectenmarkt gebruikt afwikkelingsdocumenten en effecten, hierdoor kunt u goud, platina en zilver accumuleren om reserves te creëren als financiële instrumenten.

Financiële instrumenten worden verdeeld volgens de circulatiemethode:

- de meest voorkomende voor monetaire transacties zijn financiële instrumenten op korte termijn, waarvan de geldigheidsduur maximaal één jaar is;

- de circulatieperiode van langlopende documenten wordt bepaald door de tijd van meer dan een jaar, ze omvatten effecten zonder de vervaldatum op de kapitaalmarkt te bepalen, die onbeperkt worden genoemd.

Verdeling van financiële documenten naar type inkomen

Ongeacht de verandering in het percentage van de lening en de hoeveelheid winst uit kapitaal, wordt een soort effecten toegewezen die een bepaald bedrag aan inkomsten garanderen. Bij terugbetaling ontvangt de eigenaar een vast bedrag aan materiële middelen.

Instrumenten voor onbepaalde tijd worden "financiële instrumenten op lange termijn" genoemd. Het distributieniveau van inkomsten uit deze effecten is afhankelijk van veranderingen in marktomstandigheden en de variabele rente die erin is ingebed. De hoogte van het voordeel wordt beïnvloed door de indicatoren van de harde wisselkoers, disconteringsvoet en de financiële positie van de uitgevende instelling, uitgedrukt in de vorm van een document (beleggingsbewijs, gewoon aandeel).

Doel van financiële documenten afhankelijk van de aard van de verplichtingen

Voor het uitvoeren van directe transacties tussen de koper en verkoper, de eigenaar, aannemer en onderaannemer, worden instrumenten gebruikt zonder verdere financieringsverplichtingen. Nadat de transactie is voltooid of diensten zijn verricht, dragen de partijen geen aanvullende materiële verplichtingen om financiële middelen te verstrekken.

Financiële kredietinstrumenten dienen als hulpmiddelen voor het regelen van leningsrelaties.Cheques, obligaties, wissels tonen de aard van de transactie en vereisen betaling van de nominale waarde van het document op een specifiek tijdstip. De papieren voorzien in de betaling van een extra vergoeding (in procenttermen), als dit bedrag niet is opgenomen in de initiële waarde van de nominale waarde.

Beleggingscertificaten, aandelen worden geclassificeerd als eigen-vermogensinstrumenten die transacties op de financiële markt definiëren en de rechten van hun houder op een specifiek aandeel of aandeel in het maatschappelijk kapitaal van hun emittent bevestigen. Volgens de documenten ontvangt de eigenaar inkomsten in procentuele termen of in de vorm van dividenden.

Verschil van tools per significantiecategorie

Primaire financiële documenten behoren tot de categorie financiële instrumenten van de eerste orde en combineren effecten (cheques, obligaties, rekeningen, andere). Ze worden in de regel rechtstreeks uitgegeven door de eerstelijnsuitgever, documenten bevestigen de rechten van de houder op een aandeel of een bestelling van kredietrelaties.

Financiële instrumenten van een financiële markt van secundair belang zijn alleen effecten waarin de rechten of verplichtingen van hun houder worden bepaald voor de verkoop of aankoop van primaire monetaire documenten, goederen, materiële en immateriële activa en valuta. Deze operaties zijn voorzien voor toekomstige periodes onder vooraf bepaalde voorwaarden. In sommige gevallen worden secundaire instrumenten gebruikt om het risico van prijswijzigingen te verzekeren. Opties, termijncontracten, futurescontracten, swaps, afhankelijk van het type activa dat diende om ze uit te geven, zijn verder onderverdeeld in goederen-, valuta-, verzekerings- en aandelendocumenten.

Soorten instrumenten voor risicovol in de markt

Risicovrije financiële instrumenten omvatten kortlopende effecten en effecten, certificaten voor deposito's van welvarende banken, harde valuta en waardevolle metalen. Alle acquisities en verkopen worden voor een korte periode uitgevoerd en kennen voorwaardelijk geen risico. Een dergelijke voorwaardelijke definitie is alleen gebaseerd op de mate waarin het risico wordt vergeleken met transacties in het kader van andere documenten, aangezien elke financiële transactie een minimaal risico inhoudt.

Financiële instrumenten met een laag risico omvatten kortlopende schuldbewijzen op de geldmarkt, waarvan het minimale risico wordt gegarandeerd door de betrouwbare financiële positie van de kredietnemer.

Matig risicovolle financiële documenten karakteriseren het type effecten, die gemiddelde marktinstrumenten zijn die algemeen zijn voor verkopers en kopers. Financiële en kortetermijninstrumenten en langetermijninstrumenten worden verkocht en gekocht op de markt van diensten, productie en verzekeringen. Die financiële transactie-instrumenten die de mate van risico van de gemiddelde marktorde overschrijden, worden geclassificeerd als effecten met een hoog risico.

Documenten met een hoog risiconiveau omvatten financiële instrumenten van de kredietmarkt en speculatieve aard. De transacties die zij vertegenwoordigen, zijn meestal een soort durfkapitaalonderneming met hoge rente, een zeer winstgevende obligatie. Vaak worden futures- en optiecontracten gesloten met een onderneming of organisatie die op de rand van faillissement staat of in een financiële crisis verkeert.

Soorten financiële instrumenten

Afhankelijk van de bedrijfsactiviteiten die de instrumenten ondersteunen, verandert de samenstelling en aard van financiële documenten en documenten:

- contant en materiële activa het vertegenwoordigen van de basis voor kredietrelaties van twee of meer deelnemende partijen;

- cheques in de voorgeschreven vorm die het bevel van de rekeninghouder weergeven om betalingen te doen bij presentatie; onderscheid maken tussen een cheque aan toonder, geregistreerde en orderdocumenten;

- eenvoudige en overdraagbare kredietbrieven en monetaire verplichtingen van de bank, die in opdracht van de cliënt toestaan om met het voordeel voor de koper of een andere bank af te rekenen ten belope van het overeengekomen bedrag;

- wissels die de verplichting van de schuldenaar (uitgifte van de rekening) vertegenwoordigen om het in het document vermelde bedrag aan de houder van het effect te betalen;

- Onderpandeffecten zijn een schuldverplichting om te betalen voor een commerciële lening die in pandvorm is ontvangen, de hypotheekgever kan het onroerend goed als onderpand verkopen ter terugbetaling van de achterstallige schuld.

Aandelentransacties met financiële instrumenten

Beursinstrumenten zijn onderverdeeld in de volgende typen:

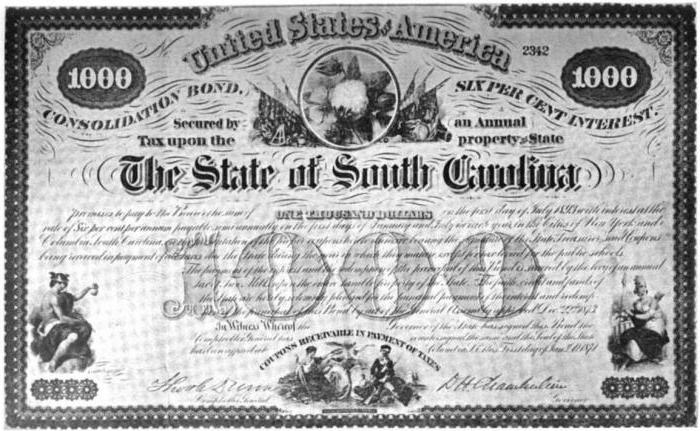

- Een obligatie is een overdragend waardevol document, waarmee het recht van de houder van het papier wordt besloten om op het afgesproken tijdstip de waarde van de daarin vermelde obligatie of eigendom te ontvangen, soms is een percentage van de nominale waarde gegarandeerd, dat de houder van het document gegarandeerd ontvangt.

- Een aandeel is een effect dat de rechten van de houder bepaalt om een deel van de winst van de naamloze vennootschap te ontvangen en om deel te nemen aan het managementteam. Na de liquidatie van de naamloze vennootschap ontvangt de eigenaar van het aandelenblok een deel van het resterende onroerend goed.

- Schatkistpapier zijn effecten uitgegeven door de staat aan een entiteit waaraan het materiële schulden heeft.

- Promessen zijn effecten. Dit is een document dat verplicht is om een schuld aan een andere persoon te betalen, in afwachting van een factuur als garantie.

- Een investeringscertificaat is een document dat de eigendom van het onroerend goed aangeeft of een bevestiging van de inbreng van onroerend goed in het toegestane kapitaal of op een bankrekening bevat.

- Voor de verkoop of verwerving van een initieel actief door de partijen tijdens een ruiltransactie, wordt een tool genaamd een futures-contract met gerelateerde verplichtingen gebruikt.

- Opties bevestigen, als contract, de rechten, maar niet de verplichtingen van hun houder, om een vooraf bepaald bedrag van het initiële actief om te ruilen en de prijs en voorwaarden te regelen.

- Het termijncontract bepaalt de volgende transactie voor de levering van initiële activa in de toekomstige periode tegen de vastgestelde prijs en op tijd.

- Een warrant is een effect dat wordt uitgegeven en uitgegeven door een eerstelijnsemittent voor financiële transacties voor de verwerving van zijn gewone aandelen in een bepaalde periode tegen een vaste prijs.

Valutamarkt Tools

De belangrijkste documenten die vooruitgang hebben geboekt op de valutamarkt zijn:

- waardevolle activa in vreemde valuta als object van basisverrichtingen op de financiële valutamarkt;

- effecten onder de kredietbrief die worden gebruikt in schikkingen met buitenlandse handelsondernemingen op basis van het verstrekken van de vereiste documenten voor kwaliteitscertificering, pakbonnen en verzekeringspolissen aan de bankafdelingen;

- een bankcheque in vreemde valuta als opdracht van een buitenlandse bank in het buitenland - correspondent - om het toegewezen bedrag van de rekening over te maken naar de eigenaar van de cheque;

- Valutarekening van de bank als vereffeningsdocument dat door de hoofdbank aan haar correspondent in het buitenland wordt aangeboden;

- wisselbrief in valuta is het een vereffeningsdocument uitgegeven door de importeur van de goederen aan de crediteur of exporteur van de eerste bestelling;

- futures-contracten als instrumenten van de valutamarkt voor transacties op de valutawissel;

- een optie-valutacontract dat op de valutamarkt werkt als een weigering om activa in vreemde valuta te kopen en verkopen tegen een eerder vastgestelde prijs;

- valutaswap, waarbij de eigenaar prioriteit krijgt bij valutawisselactiviteiten.

Instrumenten op de verzekeringsmarkt

De belangrijkste financiële instrumenten van de financiële markt op het gebied van verzekeringen zijn onderverdeeld in de volgende soorten:

- verzekeringscontracten en contracten voor bepaalde soorten geleverde diensten;

- overeenkomsten en herverzekeringsovereenkomsten die worden gebruikt om materiële relaties tot stand te brengen tussen verzekeringskantoren die op de markt actief zijn;

- noodabonnement of verplichting van de ontvanger van de goederen om het overeengekomen deel van de schade te betalen in geval van schade aan de goederen door vervoer.

Volgens de duur van de verzekeringsdocumenten zijn onderverdeeld in korte termijn, lange termijn en onbeperkt. Contracten en contracten voor bepaalde soorten verzekeringen zijn de belangrijkste onroerendgoedactiviteiten in het verzekeringsbedrijf. Ze krijgen een speciaal certificaat (polis) afgegeven door het bedrijf aan de verzekerde.

Specifieke instrumenten op de goudmarkt

De belangrijkste soorten financiële instrumenten in operaties met goud en edelmetalen zijn als volgt verdeeld:

- goud en edele metalen (zijn het hoofddoel van aan- en verkoop);

- systeem van bepaalde effecten, documenten, contracten en biedingsovereenkomsten.

Alle beschouwde instrumenten van de financiële markt ondergaan dynamische veranderingen, afhankelijk van de herstructurering van de wettelijke normen voor federale regulering van verschillende soorten markten. Hun toepassing wordt gerechtvaardigd door de studie van de methoden van andere landen die in marktrelaties zijn ontwikkeld.

Staats financiële controle

De verordening betreffende de uitvoering van staatstoezicht op de wettigheid en economische haalbaarheid van acties voor de verdeling en besteding van federale fondsen is een effectieve maatregel voor de sociale en materiële ontwikkeling van het land en zijn samenstellende regio's. Controlemiddelen worden de belangrijkste maatregelen om de succesvolle werking van bedrijfseenheden te garanderen.

De belangrijkste doelstellingen van de toepassing van controle in de staat

Federale werknemers controleren de eigendomsverplichtingen van bedrijven en particulieren tegenover de staat en de lokale overheid. Financiële controle wordt uitgeoefend op de juiste besteding en accumulatie van materiële middelen door gemeentelijke en staatsbedrijven die ondergeschikt zijn aan hun economie of operationele managementstructuren.

Staatstoezicht is onderworpen aan alle monetaire transacties, schikkingen, de procedure voor het sluiten van contracten, contracten, opslag van materiële activa en middelen. Om de efficiëntie van het werk te vergroten, identificeren werknemers van regelgevende organisaties kansen voor het ontstaan van verborgen interne reserves van de organisatie. Als een overtreding van de financiële discipline wordt geconstateerd, worden maatregelen genomen om deze op te heffen, wordt een waarschuwing afgegeven over verdere overtredingen om de volgorde van het uitvoeren van financiële instrumenten te versterken.

De controlelijn van de staat dient als basis voor economische en sociale veranderingen; tijdens de audit wordt de mate van naleving van de rechtsstaat van financiële transacties door overheids- en overheidsinstanties, gemeentelijke en federale diensten onthuld. Controle over financiële activiteiten helpt om de conformiteit van handel en andere transacties met de belangen van de staat, de geschiktheid van het financiële beleid te herstellen.

waardepapieren

Om rechten op eigendom uit te drukken en te realiseren door overdracht aan een andere persoon of organisatie, bestaat het concept van effecten. Bij het opstellen van documenten drukt de emittent van effecten relaties uit met de lening van de eigenaar van de effecten en verbindt zich ertoe de schuld te betalen die voortvloeit uit de voorwaarden voor het opstellen en uitgeven van het document. De belegger is een rechtspersoon of burger, houder van effecten ontvangen van de emittent. Dergelijke documenten worden afgedrukt volgens het vastgestelde model of geaccepteerd voor productie in de vorm van handgeschreven papieren en bankbiljetten.

Financiële instrumenten van de financiële markt in de vorm van effecten hebben hun eigen kenmerken:

- de tekst van het document bevat de essentie van een bepaald eigendomsrecht;

- eigendomsrechten van de eigenaar ontstaan in verband met de eigendom van een effect;

- elke beveiliging bevat de gegevens van twee partijen;

- als de eigenaar een zekerheid bezit, dan speelt het de rol van een volmacht en vereist geen aanvullende bewijsstukken.

Concluderend moet worden opgemerkt dat het financiële beleid van de Russische staat is ontwikkeld in de richting van de overeenstemming van materiële transacties met de belangen van het land. Om het uit te voeren, worden aandelen-, grondstoffen- en valutawissels, gespecialiseerde registrars en over-the-counter-markten, informatie- en afwikkelings- en depositocentra gecreëerd. In het kader van de wet worden intermediaire en commerciële activiteiten uitgevoerd, bewaarinstellingen en beleggingsfondsen bestaan en wordt een vertrouwensvorm van financiële relaties ontwikkeld.